未來3年要翻5.8倍!光伏“大躍進”時代又來了?

2.PERC電池帶來的設備端機會

PERC技術路線主要有PECVD(等離子增強化學氣相沉積)、ALD(原子層沉積)兩種路線。目前90%左右的客戶選擇的是PECVD路線。

如果選用PECVD模式,每1GW電池產線全設備投資額,采用全進口設備大約近5億元,而采用國產系統造價在2.7-3億元(目前很大一部分環節已經完成了國產化替代),其中PERC部分新增系統造價0.7-0.9億元左右。

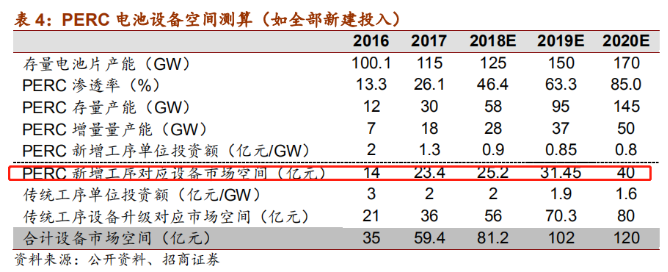

根據當前的成本及后續可能降價情況估算,2019新增相關電池裝備需求將超過百億元,2020年可能超過120億元,屆時PERC滲透率可能達到85%以上。

根據這個技術路線分析,投資機會有兩方面:一是常規PECVD、擴散、蝕刻等環節的設備:捷佳偉創也占據了很高的份額;二是絲網印刷環節:邁為股份市占率已經達到90%,2018年上半年,國內電池設備訂單100條,邁為拿下了其中的90條。

近幾年市場份額快速提高,這個機會可以通過財務指標觀察:1)新增訂單;2)在手訂單;3)預收賬款增長;4)存貨增長。

電池設備公司的商業模式一般為3331,簽訂訂單后先收取30%的預收賬款,交貨時收取30%,驗收通過后收取30%,最后留10%做質保金,因此,設備公司的存貨、發出商品略微滯后于訂單。

3.雙面化玻璃光伏趨勢帶來的投資機會

(1)基于PERC電池技術中還有另外一種技術叫雙面PERC。單面組件封裝用EVA材料,雙面組件封裝用POE材料。根據福斯特的調研,POE出貨占比已經達到了15%,而2018年初幾乎為零。

雙面電池的成本甚至要低于單面電池(按照每片為單位),但是功率更高,因此該趨勢不可阻擋。

(2)這條技術路線的投資機會:1)光伏玻璃生產產商:信義光能與福萊特玻璃(都是港股);2)組件成本優勢產商:通威股份與隆基股份。

4.硅料國產替代帶來的投資機會

材料的價格歷史回歸:1)2005-2008年,歐洲光伏市場需求爆發式增長,價格從25美元/kg一路飆升至475美元/kg;2)2008年經濟危機爆發,價格從頂峰狂跌至40美元/kg;3)2010年價格,光伏需求好轉,漲價翻倍至90美元/kg;4)2013年后,價格理性回歸至11美元/kg-23美元/kg,2018年中報在15美元/kg,5.31后降至11美元/kg左右。

材料需求情況:全球光伏新增裝機量從2014年的37.04GW增長至2018年的103GW,復合增長率為29%。我們預計2019-2020年全球光伏裝機需求分別為117.20GW、139.90GW。

在不考慮停產產能的情況下,2018年全球多晶硅產能預計為73.5萬噸,其對應的產能利用率僅為48.8%。行業業產能過剩情況較為明顯,因此具備成本優勢的企業才能活下來。

不過我國多晶硅料供給小于需求,依靠成本低的優勢,近幾年全球市場份額不斷提升。2017年我國多晶硅產量24.2萬噸,同比增長24.7%,產能為29.5萬噸,同比增長35.3%,總體產能利用率約為82%,多晶硅凈進口量為15.3萬噸,總體需求量為39.5萬噸。

硅料國產替代的投資機會集中在成本最低者。通威股份成本最低,毛利率最高,最具競爭優勢。同時,單晶硅片對硅料品質要求更高。以前一般以瓦克、OCI等海外企業為主,但是近年來新特、通威、大全等已成功進入隆基股份、中環股份的供應商系統。

通威股份公司目前多晶硅產能4.5萬噸,未來新增產能7.5萬噸分布在樂山以及包頭,總產能將達到12萬噸,位于國內第一梯隊通威股份是轉型而來,因此之前名氣較小,關注者較少。

2016年通過增發收購集團持有的永祥多晶硅,永祥多晶硅進行了四氯化硅冷氫化等綜合節能降耗技術改造,單位綜合能耗大幅降低,公司包頭基地多晶硅生產成本已降至4萬元/噸以下,完全成本可降至5萬元/噸。

作者: 來源:澄泓財經 責任編輯:jianping